Publications /

Policy Brief

Le cuivre est assurément le métal de la transition énergétique, présent dans l’ensemble des systèmes permettant la décarbonation de notre monde, du véhicule électrique aux infrastructures énergétiques. Alors que ses réserves minières sont limitées, que sa demande devrait être démultipliée au cours des deux prochaines décennies et que les volumes provenant du recyclage interrogent encore, le métal rouge semble devoir offrir aux entreprises et aux pays producteurs des lendemains très favorables. À long terme, à tout le moins, car les cours du cuivre ont chancelé en 2022 en raison de leur forte exposition à la demande chinoise, elle-même bien incertaine. Les perspectives macroéconomiques n’étant guère favorables pour 2023, un rebond semble bien improbable mais, soumis aux quatre vents de la géopolitique et de l’économie, le monde des matières premières peut réserver bien des surprises !

Le cuivre compte assurément parmi les métaux les plus importants dans cette voie de la décarbonation de notre monde, d’ici à 2050 si l’on s’en tient aux ambitions affichées par la plupart des pays industrialisés. La transition énergétique repose en effet sur quatre chantiers fondamentaux au sein desquels le métal rouge joue toujours un rôle essentiel.

Le cuivre au cœur de la transition énergétique

Il s’agit, en premier lieu, d’électrifier les transports routiers, c’est-à-dire de réduire progressivement le nombre de véhicules à moteur thermique au profit des véhicules électriques.1 Or ceux-ci reposent, par définition, non seulement sur des technologies particulières imposant le recours aux batteries Lithium-ion (Li-ion) et donc à certaines ressources minérales, mais également sur une utilisation plus forte du cuivre. Ainsi, d’après la Copper Alliance – l’association internationale du cuivre –, un véhicule particulier utilisant un moteur à combustion interne requiert en moyenne 23 kg de cuivre, contre 60 kg pour un hybride rechargeable (PHEV) et 83 kg pour un véhicule 100 % électrique. Il faut, à cela, ajouter les chargeurs dont le contenu en métal rouge peut être compris en 0,8 kg et 8 kg pour les plus rapides d’entre eux. Or, toujours d’après cette association, le nombre de véhicules électriques (de tout type, incluant le transport collectif) pourrait passer de 3 millions d’unités en 2017 à 27 millions en 2027.2

La transition énergétique implique, en deuxième lieu, que le surcroît d’électricité ainsi généré par la fin des moteurs thermiques soit alimenté par des sources renouvelables ou bas carbone, incluant donc l’énergie nucléaire. À l’instar des batteries Li-ion, leur développement nécessite des matières premières spécifiques : le silicium pour les panneaux photovoltaïques, les terres rares ou le zinc (galvanisation) pour les éoliennes offshore, de manière non exhaustive. Il impose également d’utiliser davantage de cuivre dans le câblage principalement (collecteurs et distribution), mais également le générateur, les transformateurs de puissance, la boîte de vitesse. Une étude réalisée en 2019 par Woodmac mettait ainsi en exergue que les 780 GW de capacités additionnelles qui pourraient être installées sur terre et en mer entre 2018 et 2028 entraineraient une demande supplémentaire de cuivre de 5,5 Mt. Pour mémoire et selon les statistiques de l’International Copper Study Group (ICSG), la production totale de cuivre raffiné (primaire et recyclage) s’est établie à 24,8 Mt en 2021, ce qui atteste de la pression que l’essor des renouvelables ne manquera pas de faire peser, à moyen et long termes, sur l’offre. Ceci est d’autant plus vrai que les infrastructures de transport d’électricité – troisième pilier de cette transition énergétique, nommément les lignes à haute tension, devront également être renforcées, et qu’elles imposent, elles aussi, de disposer de cuivre ou d’aluminium dans une moindre mesure. Le dernier pilier, celui de la sobriété, doit à l’inverse, limiter la progression de la consommation de cuivre ainsi que celle des autres matières premières de la transition environnementale.

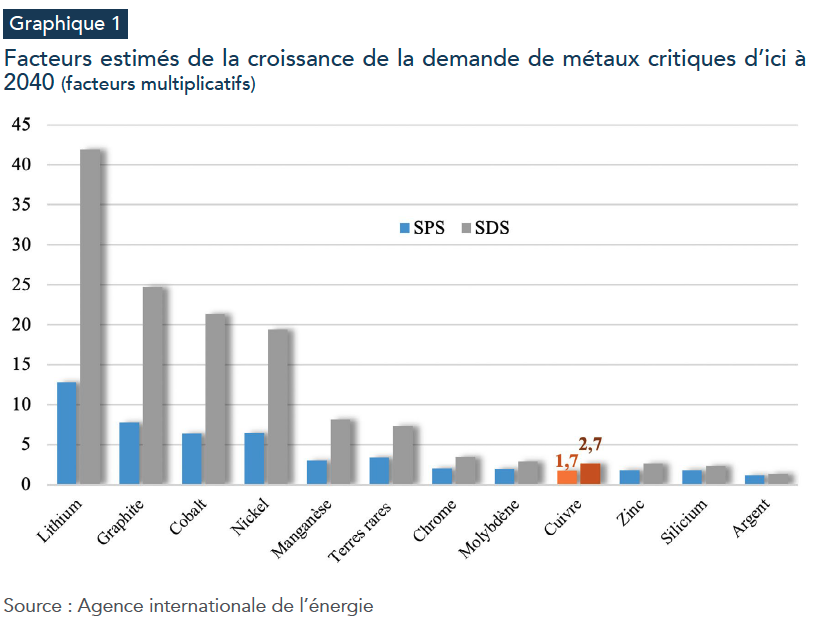

Dans un rapport publié en 2021 et visant à analyser l’impact des énergies propres sur la demande de ressources minérales en 2030 et 2040, l’Agence internationale de l’énergie (AIE) formule deux scénarii : l’un, dit « Stated Policy Scenario » (SPS), acte que les politiques environnementales actuelles et annoncées seront respectées, tandis que le second, dit « Sustainable Development Scenario », considère que le respect des ambitions d’émissions nettes de dioxyde de carbone nulles à l’horizon 2050, pour les économies avancées, et 2060 pour la Chine, conduira à une accentuation des mesures de conversion écologique. Dans le premier cas, la demande de cuivre pour le secteur électrique (au sens large) pourrait être multipliée par 1,7 et par 2,7 dans le second cas, soit des besoins passant de 5,7 millions de tonnes (Mt) en 2020 à 15,1 Mt (cf. graphique 1) en 2040.

Bien que l’accroissement anticipé par l’AIE soit conséquent, quel que soit le scénario retenu, il demeure bien inférieur à certaines ressources minérales phares de la transition environnementale, au premier rang desquelles le lithium dont la demande pourrait être multipliée par plus de 40 d’ici à 2040. Ceci ne doit toutefois pas être interprété comme le signe d’une moindre tension pour le cuivre, et ce, pour deux raisons principales : le cuivre est, en premier lieu, un marché mature depuis de nombreuses décennies (5,7 Mt donc pour le cuivre en 2020 donc, contre 22 000 tonnes pour le lithium) ce qui peut expliquer un facteur multiplicatif moindre et son offre primaire apparaît, en second lieu, particulièrement contrainte à moyen terme.

D’importantes tensions sur l’offre à venir ?

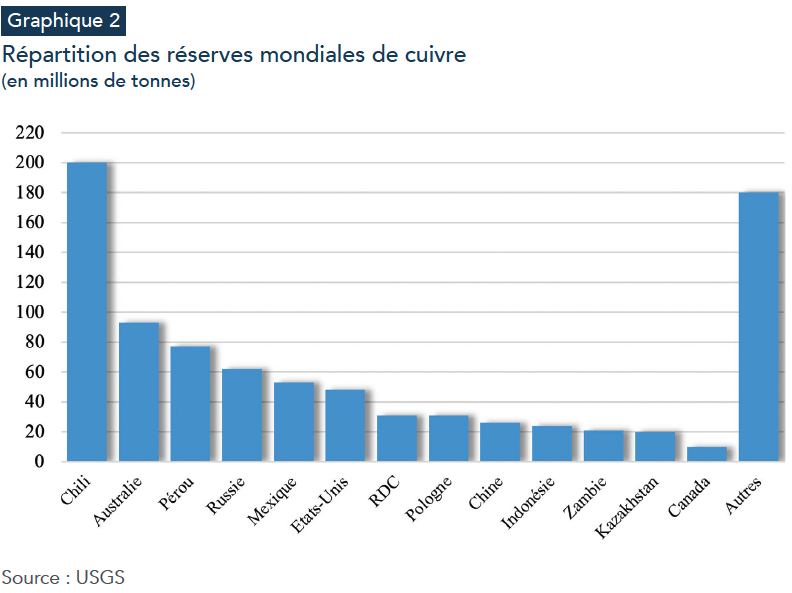

Une analyse trop rapide pourrait laisser à penser que les risques de tension sur l’approvisionnement sont exagérés. Les rapports de l’ICSG mettent notamment en lumière que le monde dispose, depuis 1960, de trente-huit ans de réserves disponibles au rythme de la consommation passée et présente, sans que ce chiffre n’ait fondamentalement évolué au cours des ans. En raison des gisements découverts, des progrès technologiques dans l’extraction et le traitement du minerai, mais aussi de l’élévation tendancielle des cours, les réserves minérales3 ont en effet crû au cours des décennies passées, expliquant ainsi la stabilité d’une telle statistique malgré l’accroissement de la consommation. Ainsi, l’United States Geological Survey – le service géologique américain – estimait en 2022 les réserves de cuivre à 880 Mt, contre 340 Mt en 2000 et 540 Mt en 2010, l’essentiel se situant au Chili, au premier rang mondial au regard de la production minière, ainsi qu’en Australie et au Pérou (cf. graphique 2). De la même façon, tant la production primaire que la production secondaire de cuivre ont progressé au cours de la décennie passée.

Il faut également prendre en compte la très vraisemblable augmentation des activités de recyclage en raison de réglementations et de conditions de prix incitatives et qui devrait contribuer à limiter les pressions sur l’offre. Enfin, le rôle que devraient idéalement jouer l’accroissement de la sobriété énergétique et la réduction de notre « empreinte matières »5, doit tout autant être intégré dans une telle démarche prospective.

Il est pourtant bien peu raisonnable de considérer que l’approvisionnement en cuivre ne souffrira d’aucune tension au cours de la décennie présente et à venir. Outre l’accroissement programmé de la demande évoqué précédemment, force est de constater que les mines actuellement en exploitation pâtissent d’une diminution structurelle de leur teneur en métal et que les découvertes de nouveaux gisements d’importance demeurent désormais très limitées. Au Chili, le taux de métal contenu dans le minerai de cuivre est ainsi passé d’une moyenne de 0, 9% en 2005 à 0,7 % en 2019 (IEA, 2021). De nombreuses mines pourraient dès lors fermer d’ici 2030 ou 2035, si des investissements de grande ampleur ne sont pas engagés. Cela pourrait plonger le marché du cuivre dans un important déficit qui pourrait atteindre 4,7 Mt d’ici à 2030. Pour le combler, ce sont quelque 100 milliards d’investissement qui devraient être engagés selon l’agence CRU.6 La teneur en métal n’est en outre pas le seul facteur pouvant limiter l’offre future de cuivre : les besoins en eau d’une mine sont particulièrement conséquents, dans des régions où les situations de stress hydrique sont fréquentes et où le risque de conflit d’usage, et donc d’opposition avec les populations locales, peut être fort.

Par ailleurs, comme le souligne une étude de S&P Global7, la majeure partie des découvertes de gisements ont été faites avant la décennie 2010, celle-ci ne comptant que pour 5,2 % des réserves identifiées depuis 1990, soit 12 sur un total de 228. De moindres budgets d’exploration auraient pu expliquer cette décroissance, mais il n’en est rien. Ceux-ci s’affichent au contraire en nette progression – malgré de substantielles variations annuelles – entre les décennies 2000 et 2010, d’une part, et la décennie 1990, d’autre part. Les dernières découvertes majeures de cuivre étant entrées en exploitation en 2021 ou 2022 ne sont en effet guère récentes : celle du gisement de Kalula (RDC), en 2014, par l’entreprise canadienne Ivanhoe Mines, ainsi que celui de Quellaveco (Pérou), en phase commerciale depuis juillet 2022, mais identifié plus d’une décennie auparavant. Tout ne s’explique enfin pas par la transition énergétique car deux évolutions tendancielles de notre monde favorisent également la demande de métal rouge : l’essor démographique et l’urbanisation, au travers de la construction de logements et des besoins qui en découlent. Alors qu’aux États-Unis, le taux d’urbanisation était, en 2021, de 83 % (contre 79 % en 2000) selon les statistiques de la Banque mondiale (BM), il ne s’établissait qu’à 63 % en Chine (contre 36 % en 2000), ce qui atteste de son potentiel de croissance. En définitive, une étude menée par une équipe de recherche de l’IFPEN (Seck et al., 2020) met en lumière que sous l’hypothèse d’une limitation des températures à 2° d’ici à 2100 (par rapport aux niveaux préindustriels) près de 90 % des ressources mondiales identifiées de cuivre pourraient avoir été extraites d’ici à 2050.

Des lueurs d’espoir ?

La reprise – relative – de la hausse des cours et une plus grande prise de conscience du déficit à venir ont toutefois amené à un important renouveau des projets d’exploitation depuis 2021. Parmi les projets majeurs en développement (évaluation économique préliminaire, préfaisabilité, faisabilité) figurent ainsi celui de Pebble (Northern Dynasty Minerals) en Alaska, avec 37,18 Mt de cuivre contenu, celui de Resolution (27,7 Mt), développé conjointement par Rio Tinto et BHP en Arizona, celui – péruvien – de la Granja (22,06 Mt), porté par Rio Tinto ou, de manière non exhaustive, celui de Kerr-Sulphurets Mitchell (21,25) détenu par Seabridge Gold en Colombie-Britannique. Tout le potentiel d’atténuation des tensions à venir sur l’offre pourrait de plus ne pas venir uniquement des sources primaires, mais du traitement des déchets ou de ce qui pouvait être considéré comme tel, i.e. les stériles. Collaborant avec l’université de Colombie-Britannique, l’entreprise Jetti Resources pourrait en effet avoir découvert le « graal » de l’industrie cuprifère : la valorisation de minerais sulfurés à faible teneur en cuivre (la chalcopyrite tout particulièrement8 dont les réserves sont abondantes). Ces deux institutions auraient en effet trouvé les raisons du blocage de la lixiviation électrochimique par la couche dite de « passivation » de ce minerai et développé une technologie, commercialement rentable, permettant précisément de le traiter.9 Le taux de récupération du métal contenu pourrait en conséquence s’accroître considérablement et ainsi contribuer à réduire le déséquilibre annoncé entre l’offre et la demande.

Il en va de même pour les activités de recyclage du cuivre qui auront un rôle déterminant à jouer pour répondre aux besoins industriels. Sverdrup et al. (2019) se sont attachés en effet à mesurer la soutenabilité à long terme de l’offre de trois métaux de base, dont le cuivre. Si une élévation structurelle des cours est à anticiper, ces chercheurs tendent à mettre en évidence qu’il ne devrait pas y avoir de contraintes trop fortes d’approvisionnement en raison de l’accroissement des volumes recyclés qui, avec la production minière secondaire, pourraient devenir la principale source de cuivre au monde. Un pic d’offre minière pourrait néanmoins apparaître, selon ces chercheurs, en 2035, sans pour autant que les quantités de métal disponible ne se réduisent. En raison de l’offre secondaire, celles-ci croîtraient au contraire jusqu’en 2050-2060, à 45 Mt, soit près du double des volumes de cuivre raffiné actuels. À la différence d’autres métaux de base tels que l’aluminium, le cuivre demeure toutefois longtemps en usage (tuyauteries, câbles), avant de pouvoir être recyclé, ce qui, une fois encore, atteste des tensions probables à subir au cours de la prochaine décennie et de la suivante.

Le cuivre au gré de la demande chinoise

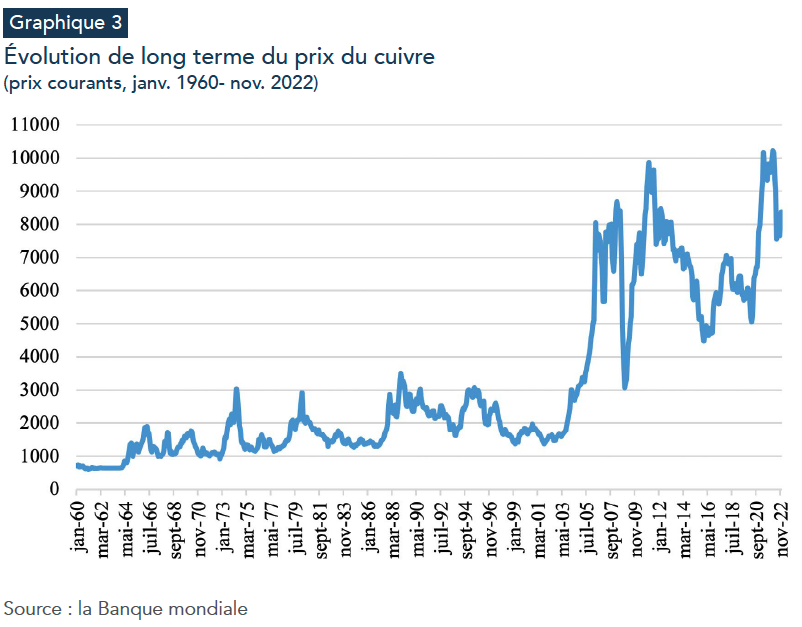

L’horizon temporel des marchés sur lesquels le cuivre est coté n’est pas celui de la transition énergétique, et force est de constater que le risque de tensions ne se reflète aujourd’hui guère sur ses cours. En prix nominaux, les cours ont certes fortement progressé au cours des trois dernières décennies, et ce, malgré une très forte instabilité. Pour preuve, ils s’affichaient à près de 9 900 USD/tonne en février 2011 avant de chuter à une moyenne de moins de 4 500 USD/t en janvier 2016 puis de bondir à plus de 10 200 USD en mars 2022. Néanmoins, et bien qu’un raisonnement en prix courants a une portée limitée, la moyenne des cours mensuels s’est établie à 6 670 USD/t pour la décennie 2010 contre 3 922 USD/t et 2 223 USD/t pour les deux décennies précédentes.

Sur la période récente et en fréquence journalière, c’est une forte instabilité des cours du métal qui peut être remarquée en raison des multiples crises que le monde a connues. Ainsi, sur le London Metal Exchange, le prix cash du cuivre avait atteint un point bas à la fin de la première vague de COVID-19 en Chine, à 4 617 USD/t le 23 mars 2020 avant de parvenir à un sommet historique moins de 14 mois plus tard, le 10 mai 2021 à quelque 10 724 USD/t. Il replongeait alors au cours de l’été pour mieux rebondir en octobre de cette même année. Après un reflux en fin d’année, le cuivre a retrouvé des sommets le 6 mars 2022, au lendemain de l’invasion de l’Ukraine par la Russie pour chuter de nouveau lourdement au second semestre avec un cours plancher (pour cette période) observé le 15 juillet à 7000 USD/t.

À l’instar de celles de très nombreuses matières premières, la trajectoire des cours du cuivre répond à une multiplicité de facteurs. Toutefois, la forte « dépendance environnementale » et les perspectives de déséquilibre offre/demande de ce métal ne semblent pas s’être reflétées dans les prix du métal rouge depuis 2020. Si l’on excepte l’extraordinaire poussée de fièvre observée en mars 2022 pour l’ensemble des métaux de base – et, en réalité, pour une grande diversité de produits de base énergétiques ou agricoles –, la période récente a vu le cours du cuivre être fondamentalement déterminé par la macroéconomie mondiale. Pour le « Dr Copper », l’intensité de la demande industrielle qui lui est adressée est bien évidemment clé et celle-ci a fortement varié depuis 2020 en raison de l’enchainement des crises sanitaire, logistique, puis énergétique. Deux facteurs ont plus particulièrement joué sur la dynamique haussière ou baissière du métal rouge : (i) l’intensité de la demande chinoise, intrinsèquement liée à l’état de santé du secteur immobilier de ce pays et à la pandémie de COVID et (ii) la valeur du dollar qui s’est fortement appréciée de mai 2021 à octobre 2022 sous l’effet d’une inflation persistante aux États-Unis (comme dans le monde) et du resserrement monétaire décidé, en conséquence, par la Réserve fédérale américaine.

Ce sont en effet pas moins de sept hausses de taux directeurs qui ont eu lieu au cours de l’année 2022. Au travers de l’appréciation du billet vert et du surcoût qu’elle implique pour les acheteurs internationaux de matières premières, ces hausses expliquent assurément une fraction du repli des cours enregistré à partir de mars.

Après une année 2021 en très fort rebond par rapport à 2020, la situation macroéconomique de la Chine ne fut, elle, guère favorable. Or, ce pays représente près de 60 % de la demande mondiale de cuivre (Banque mondiale, 2022) et tout choc affectant son économie est de nature à se retranscrire sur les cours. Après la très forte remontée des prix enregistrée en mars 2020 puis mai 2021et causée, comme évoqué précédemment, par l’effet de rattrapage post-COVID, ces derniers sont entrés dans une période de forte instabilité en raison des doutes persistants sur le secteur de l’immobilier et de la construction dans ce pays. Pour mémoire, Evergrande, gigantesque promoteur immobilier chinois, est dans une situation financière extrêmement difficile depuis septembre 2021. Illustrant toute la fragilité d’un marché porté par un niveau d’endettement important, elle ne pouvait que faire entrer le cuivre dans cette période de doutes profonds. L’action de la Banque populaire de Chine a toutefois permis d’éviter que ses prix n’atteignent de plus bas niveaux en étendant son programme (dit « second arrow ») de soutien aux financements obligataires du secteur privé (dont les constructeurs) et en abaissant ses taux : le loan prime rate (LPR) à un an est passé de 3,70 % à 3,65 % en août et celui à cinq ans de 4,45 % à 4,3 %. A l’inverse, la politique « zéro-covid » décrétée par Pékin a largement pesé sur l’activité économique et donc, une fois encore, sur le cuivre. En décembre 2022, son net assouplissement suite aux mouvements de contestation n’est toutefois pas la cause du rebond des prix du métal rouge enregistré depuis le mois d’octobre précédent, celui-ci s’expliquant davantage par le ralentissement de la hausse des taux de la Fed et la dépréciation de la monnaie américaine.

Cette instabilité forte des cours du cuivre n’est pas nouvelle, mais elle pose, outre la nécessaire identification de ses déterminants (Diaz et al. 2021) une question fondamentale : pourrait- elle être de nature à limiter les investissements nécessaires pour répondre à l’accroissement programmé de la demande ? Y répondre dépasse le cadre de la présente analyse, les liens entre volatilité, incertitude, et investissements publics et privés demandant à être analysés avec les techniques économétriques les plus robustes. On peut toutefois acter que, toutes choses égales par ailleurs, une forte instabilité des prix futurs peut être synonyme d’une incertitude accrue sur les revenus à venir d’un producteur et ainsi limiter tant sa capacité que sa volonté d’endettement, et donc ses investissements. Cette affirmation pourrait-elle se vérifier pour le cuivre alors même qu’un déficit de l’offre à moyen terme ne semble faire guère de doute ? Cela n’est évidemment pas certain et les deux années 2023-2024 seront probablement déterminantes à cet égard.

Conclusion

Bien qu’il ne soit pas toujours considéré comme une ressource critique10, le cuivre est assurément le métal de la transition énergétique, présent dans l’ensemble des mutations industrielles que celle-ci implique. Pour cette raison et parce que son offre primaire devrait être largement contrainte, il semble promis à des lendemains radieux. Ceci n’empêche toutefois pas le métal rouge de connaître une importante volatilité, dans un contexte sanitaire, géopolitique et macroéconomique particulièrement troublé. Il reste désormais à savoir si, compte tenu de cette instabilité, d’une part, et du potentiel de croissance des cours, d’autre part, les investissements privés seront suffisants pour limiter le déficit du marché. Si l’accroissement des ressources primaires est essentiel, ce sont toutefois les productions secondaires, celle issue du recyclage et du (re)traitement, qui devraient jouer un rôle essentiel au cours des deux prochaines décennies. La capacité de l’ensemble des secteurs industriels (et donc celle des consommateurs) à limiter leur empreinte matière sera tout aussi fondamentale, mais peut-être y a-t-il, de ce point de vue, une prise de conscience à renforcer.

Bibliographie

- Banque mondiale (2022), “Pandemic, war, recession: Drivers of aluminum and copper prices”, Special Focus, Commodity markets outlook, document téléchargeable: https:// openknowledge.worldbank.org/bitstream/handle/10986/38160/CMO-October-2022- Special-Focus.pdf

- Juan D. Díaz, J.D., Hansen E., Cabrera G. (2021), “Economic drivers of commodity volatility: The case of copper”, Resources Policy, 73, 102224, https://doi.org/10.1016/j. resourpol.2021.102224.

- International Energy Agency | IEA (2021), The Role of Critical Minerals in Clean Energy Transitions.

- Jean S., Jégourel Y. (2022), « Les effets de la guerre en Ukraine sur les marchés mondiaux de matières premières », Revue d’économie financière, 147.

- Jégourel Y. (2023), “Le nickel : quels enjeux économiques et géopolitiques à l’horizon 2030”, Policy Brief, PB-09/22, février, Policy Center for the New South.

- Seck G.S., Hache E., Bonnet C., Simoën M., Carcanague S. (2020), “Copper at the crossroads: Assessment of the interactions between low carbon energy transition and supply limitations”, Resources, Conservation & Recycling, 163, 105072 https://doi.org/10.1016/j. resconrec.2020.105072

- Sverdrup, H.U., Olafsdottir, A.H., Ragnarsdottir, K.V. (2019), “On the long-term sustainability of copper, zinc and lead supply, using a system dynamics model”, Resources, Conservation & Recycling, 100007, https://doi.org/10.1016/j.rcrx.2019.100007