Publications /

Policy Brief

Le rôle des Investissements directs étrangers (IDE), comme catalyseur de croissance économique et facteur fondamental d’intégration dans l’économie mondiale, fait l’objet d’un grand consensus. Ce Policy Brief se focalise sur une dimension des IDE qui est le réinvestissement des bénéfices comme, non seulement une source de financement supplémentaire à travers l’expansion des IDE existants, mais également un fort signal des opportunités d’investissement pour les nouveaux investisseurs. L’objectif de ce Papier est de mettre en avant l’importance de cette composante des IDE et ses déterminants. Il apporte aussi un aperçu sur l’évolution du réinvestissement des IDE au Maroc et des politiques permettant de promouvoir ce potentiel.

INTRODUCTION

À partir des années 90, et avec l’essor de la mondialisation, l’investissement direct étranger est devenu l’un des principaux moteurs de l’économie mondiale. Il représente non seulement une source de capitaux pour les pays hôtes, mais aussi un canal important d’intégration et de diffusion technologiques. Il n’est donc pas surprenant de voir un grand nombre de pays rivaliser afin de proposer l’environnement juridique, les politiques économiques et les conditions de production les plus attractifs.

Améliorer l’attractivité envers les IDE est l’une des questions la plus discutée dans la littérature économique en le domaine. Dans cette vaste littérature, force est de constater que l’IDE a été souvent considéré comme une variable « monolithique » (Polat, 2017). D’où la tendance générale à penser qu’un flux entrant d’IDE est lié à une nouvelle entrée de capital. Or, l’IDE est par définition une variable multidimensionnelle, qui comprend trois composantes : une première qui est associée à de nouveaux investissements ou à des injections en capital ; une deuxième qui est sous forme de prêts interentreprises (entre société mère et sa filiale, par exemple), et une troisième captée par le réinvestissement d’une proportion des bénéfices des investisseurs directs déjà installés. Ces trois éléments ne sont pas forcément corrélés et peuvent réagir différemment à un même ensemble de variables. Alors que les deux premières composantes impliquent un transfert de fonds du pays d’origine, la troisième peut se réaliser dans le pays d’accueil. Ainsi, les raisons et les motivations déterminant les préférences des investisseurs directs parmi ces transactions ne sont pas les mêmes.

Dans ce Policy Brief, nous mettons la lumière sur la troisième composante, « Bénéfices réinvestis ». Souvent omise dans les considérations des responsables et décideurs politiques dans notre pays, cette composante peut constituer une source de financement supplémentaire de l’économie et un moyen de promotion pour attirer de nouveaux investisseurs.

LES « BÉNÉFICES RÉINVESTIS » : UNE DOUBLE IMPUTATION DANS LA BALANCE DES PAIEMENTS

Les bénéfices réinvestis correspondent à la part des profits réalisés par les entreprises d’investissement direct, non distribuée aux propriétaires. Cette part est donc laissée à la disposition des entreprises pour des fins de réinvestissement. Bien que ces derniers soient réalisés en monnaie locale, ils contribuent à modifier le stock de capital étranger dans le pays d’accueil et sont considérés ainsi comme des investissements directs accroissant les engagements du pays hôte envers le reste du monde.

Dans la balance des paiements, ces bénéfices non distribués sont traités comme s’ils étaient rapatriés dans les pays d’origine des investisseurs directs, puis réinvestis dans les entreprises d’investissement direct installées dans le pays d’accueil. Ainsi, l’imputation comptable de cette transaction est double. L’une est opérée au compte courant, rubrique « Revenus des investissements directs » et, l’autre, est traitée comme une contrepartie (de valeur égale mais de sens opposé) dans le compte financier, rubrique « Investissements directs » (Figure 1 et 2).

Il arrive parfois que le réinvestissement des bénéfices soit négatif lorsque, par exemple, les pertes de l’entreprise d’investissement direct ou les dividendes payables pour une période donnée dépassent les bénéfices nets de cette période. De même que les bénéfices réinvestis positifs sont considérés comme une injection de capital par l’investisseur direct dans l’entreprise basée dans le pays d’accueil, les bénéfices réinvestis négatifs sont considérés comme un retrait de capital1 (IMF, 2009).

RÉINVESTISSEMENT VERSUS RAPATRIEMENT

Lorsqu’une multinationale investit et crée de la valeur ajoutée dans un territoire étranger, seuls certains éléments, notamment les salaires et les impôts, restent dans l’économie. Les bénéfices reviennent, cependant, à la société mère étrangère qui décide de les réinvestir ou de les rapatrier dans son pays d’origine. Cette décision peut être affectée par différents types de facteurs.

Des facteurs qui encouragent la décision de réinvestissement, et qui peuvent représenter des signaux de nouvelles opportunités d’investissement dans le marché d’accueil. Par exemple, de forts taux de croissance économique et une stabilité macroéconomique, des perspectives d’expansion du secteur d’activité ou encore des taux de profitabilité élevés de l’entreprise d’investissement direct. Dans son étude qui a couvert 80 pays, Polat (2014) a affirmé la sensibilité des bénéfices réinvestis à l’ensemble de ces variables.

Des facteurs qui affectent la décision de rapatriement, tels que les fluctuations des taux de change et le système de taxation, aussi bien dans le pays d’accueil que celui d’origine. En effet, une dépréciation de la monnaie du pays d’accueil décourage le rapatriement des bénéfices et Vice-versa. De plus, une charge fiscale élevée sur les revenus des sociétés dans le pays d’accueil ou une absence d’incitations fiscales pour le réinvestissement devraient encourager le rapatriement (UNCTAD, 2014). De même, un traitement fiscal favorable aux dividendes stimule forcément le rapatriement des bénéfices (Wolff, 2007). A contrario, les entreprises qui ont une forte obligation fiscale en cas de rapatriement de leurs bénéfices ont tendance à réinvestir dans des filiales, plutôt qu’à rapatrier leurs revenus.2

Au-delà des facteurs économiques, d’autres considérations d’ordres politique et institutionnel peuvent impacter les décisions de la société multinationale mère concernant le rapatriement et le volume des dividendes. Par exemple, les entreprises opérant dans un pays à haut risque politique et étant culturellement et institutionnellement différent du pays d’origine sont plus enclines à prendre des décisions de rapatriement de leurs bénéfices, ce qui pourrait éventuellement réduire le niveau de réinvestissement.

Enfin, bien que de nombreux déterminants soient similaires à la décision d’investir en premier lieu, certains facteurs sont idiosyncratiques. Les décisions sont parfois motivées par les conditions auxquelles est confrontée la société mère, la maturité de l’investissement direct, les autres investissements réalisés à l’étranger et les demandes des actionnaires existants. Ce groupe de facteurs inclue également les considérations d’agence. Comme l’explique Lundan (2006), des dividendes élevés peuvent être un moyen pour l’investisseur direct de contrôler la société affiliée. La société mère choisirait de rapatrier davantage de bénéfices (et donc de réinvestir moins) dans les entreprises affiliées qui présentent un risque d’agence plus important pour la société mère.

RÉINVESTISSEMENT DES IDE AU MAROC : UN POTENTIEL SOUS-EXPLOITÉ

Il n’en demeure pas moins que l’attractivité du Maroc envers l’investissement direct étranger s’est nettement améliorée durant les deux dernières décennies. L’amélioration du climat des affaires ainsi que l’adoption des stratégies sectorielles orientées vers l’export ont encouragé de nombreuses firmes multinationales à s’installer au Maroc. Le stock des IDE est ainsi passé de 10 milliards de dollars, en 2000, à 73 milliards de dollars, en 2021, soit une croissance annuelle moyenne de 10 %. Cependant, cet essor ne devrait pas cacher certaines aberrances, en l’occurrence celle de la faiblesse des montants réinvestis par ces entreprises.

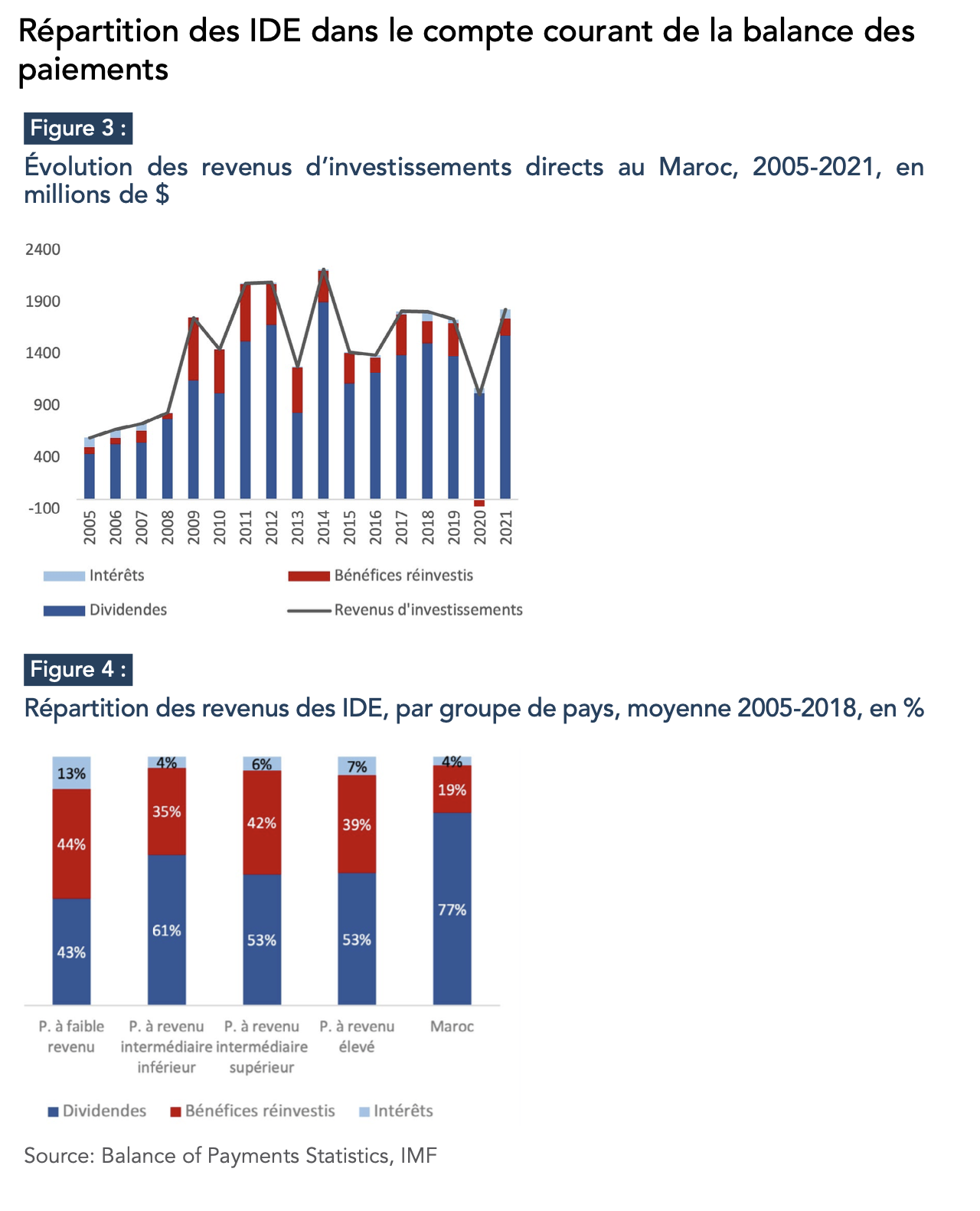

L’un des critères pertinents qui permet de juger la pérennité des IDE dans un pays est le réinvestissement de leurs revenus issus d’un premier investissement (UNCTAD, 2013). Dans le cas marocain, la lecture des données sur les revenus des IDE révèle que les investisseurs directs sont moins enclins de réinvestir les bénéfices collectés et préfèrent cependant rapatrier leurs dividendes. Ceux-ci représentent, en effet, une part moyenne de 75 % durant ces deux dernières décennies. De l’autre côté, bien qu’elle ait enregistré une forte croissance entre 2005 et 2021, la part des bénéfices réinvestis demeure faible et ne dépasse pas 20 %, bien en dessous des moyennes observées ailleurs dans le monde, présentant ainsi un manque à gagner pour l’économie marocaine (figure 4).

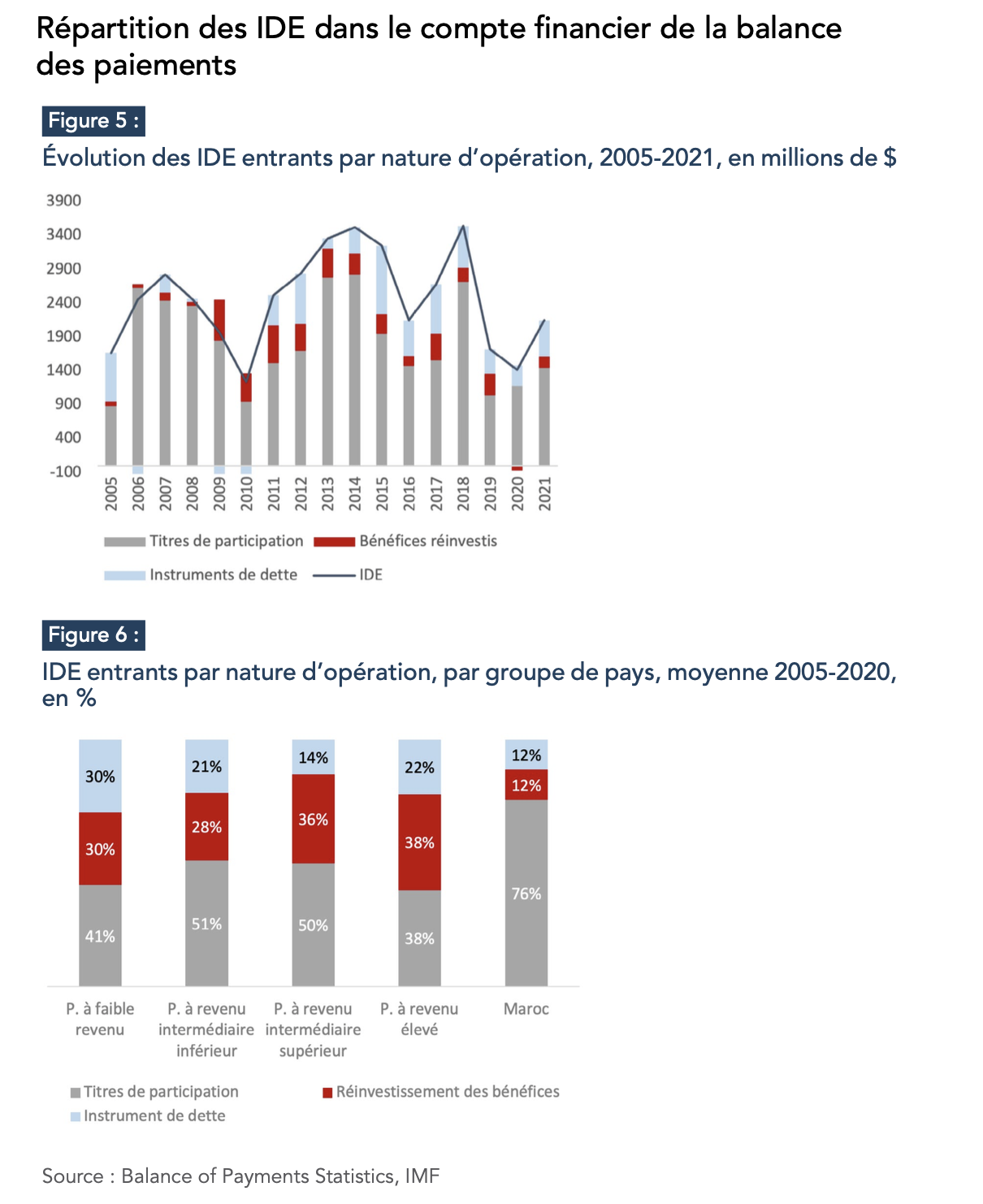

Par ailleurs, et étant donné sa double imputation dans la balance des paiements, le faible réinvestissement pourrait également être aperçu en observant l’évolution des composantes des IDE dans le compte financier. En effet, les flux des IDE entrants ont été principalement sous forme d’injections en capital. Le réinvestissement des bénéfices a représenté une part minoritaire de 12 % en moyenne de période, qui demeure largement inférieur à la moyenne mondiale qui est de 33 % (Figure 6).

CONCLUSIONS ET RECOMMANDATIONS

Comme déjà précité, le réinvestissement des bénéfices constitue, d’un côté, une forme cruciale des IDE qu’il faut exploiter et, d’un autre, un indicateur fiable du climat des affaires dans un pays donné. Un pays caractérisé par un taux de réinvestissement des bénéfices des IDE élevé reflète une image de stabilité économique et politique, ce qui incite les investisseurs directs à détourner leurs décisions de rapatriement vers plus de réinvestissement. D’autant plus qu’attirer de nouveaux investisseurs pourrait s’avérer plus difficile et plus coûteux que de soutenir le réinvestissement ou l’expansion des investissements.

Le taux de réinvestissement au Maroc reste loin de la moyenne mondiale et de celle des pays du même niveau de revenu. Outre les motivations purement économiques du réinvestissement, pour lesquelles on observe un faible engouement de la part des firmes multinationales installées au Maroc, et qui pourraient parfois être liées à la nature de ces investissements, à leur rentabilité ou encore à leurs stratégies de financement, un faible taux de réinvestissement par rapport aux moyennes mondiales pourrait, à lui seul, représenter un mauvais signe mettant en péril l’attractivité économique du pays.

Dans son rapport sur l’examen de la politique de l’investissement au Maroc, la Conférence des Nations unies sur le commerce et le développement (CNUCED) prône une stratégie proactive de suivi de l’investissement direct qui permettrait de contrôler son progrès, et de rechercher des opportunités de réinvestissement, qui ne peuvent être saisies que par la mise en place des mesures fiscales incitatives à l’instar de certains pays (UNCTAD, 2008). La Tunisie, par exemple, a adopté un dégrèvement fiscal au profit des sociétés étrangères qui réinvestissent dans la limite de 35 % des bénéfices nets soumis à l’impôt sur les sociétés.3 La Chine, quant à elle, a élargi les avantages fiscaux pour les investisseurs étrangers en les exemptant de la retenue d’impôt sur le revenu appliqué au réinvestissement des bénéfices réalisés en Chine. En effet, les entreprises étrangères qui réinvestissent les profits générés par leurs activités chinoises dans leur entreprise peuvent obtenir un remboursement d’impôt s’élevant entre 40 % et 100 % de l’impôt payé sur le montant réinvesti, selon le type d’entreprise. L’Italie a également introduit un taux d’imposition réduit pour les bénéfices réinvestis en vue d’acquérir des actifs ou d’accroître l’emploi (UNCTAD, 2019).

RÉFÉRENCES

-

Damoah, K.A. (2017). Inward Foreign Direct Investments to Morocco: Competitiveness and Dynamics. IEMed Mediterranean Yearbook 2017.

-

https://www.iemed.org/wp-content/uploads/2021/01/Inward-Foreign-Direct- Investments-to-Morocco-Competitiveness-and-Dynamics.pdf

-

ECLAC. (2021). Foreign Direct Investment in Latin America and the Caribbean. United Nations Publication.

-

https://repositorio.cepal.org/bitstream/handle/11362/1152/1/S2013382_en.pdf

-

IMF. (2009). Balance of Payments and International Investment Position Manual Sixth

Edition (BPM6). International Monetary Fund.

-

https://www.imf.org/external/pubs/ft/bop/2007/pdf/bpm6.pdf

-

Lundan, S. M. (2006). Reinvested earnings as a component of FDI: an analytical re- view of the determinants of reinvestment. Transnational Corporations, Vol. 15, No. 3. https://citeseerx.ist.psu.edu/document?repid=rep1&type=pdf&doi=3b723fe91c- 10c5b1f827734111d1037695f9d764

-

OECD. (2015). Implementing the latest international standards for compiling foreign direct investment statistics How Multinational Enterprises Channel Investments Through Multiple Countries. https://www.oecd.org/daf/inv/How-MNEs-channel-investments. pdf

-

OECD. (2018). Examen Des Statistiques D’investissements Directs Internationaux Au Maroc. https://www.oecd.org/investment/investment-policy/Report-on-FDI-statistics- of-Morocco-FR.pdf

-

Polat, B. (2014). Determinants of FDI Into Turkey: A Componentwise Analysis. Journal of US-China Public Administration Vol. 11, No. 9, 763-772.

-

http://www.davidpublisher.com/Public/uploads/Contribute/550917046bfff.pdf

-

Polat, B. (2017). Determinants Of Reinvested Earnings As A Component Of Foreign

Direct Investment. Journal of Economics and Management Research Vol:6 / No:1.

-

https://dergipark.org.tr/en/download/article-file/1355102

-

UNCTAD. (2008). Investment Policy Review of Morocco | Publications | UNCTAD Investment Policy Hub. Investmentpolicy.unctad.org.

-

https://investmentpolicy.unctad.org/publications/89/investment-policy-review-of- morocco

-

UNCTAD. (2013). World Investment Report Global Value Chains: Investment And Trade For Development 2013. https://unctad.org/system/files/official-document/wir2013_en.pdf

-

UNCTAD. (2019). World Investment Report: Special Economic Zones. https://unctad. org/system/files/official-document/wir2019_en.pdf

-

Wolff, G. B. (2006). Foreign Direct Investment in the Enlarged EU: Do Taxes Matter and to What Extent? SSRN Electronic Journal, Series 1: Economic Studies (No 13/2006). https://doi.org/10.2139/ssrn.2785238