Publications /

Policy Brief

En 2023, et selon le think tank américain « Atlantic Council », 114 pays ont engagé une réflexion sur La Monnaie numérique de banque centrale (MNBC). Cette réflexion concerne la MNBC de gros, visant à repenser l’interbancarité et la MNBC de détail, celle que la Chine développe avec un succès certain depuis 2014 avec son e yuan, réservé aujourd’hui au seul marché intérieur chinois, en attendant mieux. L’objet de ce Policy Brief est, tout d’abord, de rappeler que les MNBC ne sont ni une monnaie électronique ni un crypto actif, mais une monnaie plurielle. Il se propose, ensuite, et à partir de données du Fonds monétaire international (FMI) et de la Banque des règlements internationaux (BRI), de procéder à une approche, globale et statistique, du nombre de banques centrales et de pays concernés. Enfin, cette approche est complétée par l’exploitation spatiale de données précisant les pays concernés, leurs banques centrales respectives, leur préférence pour une MNBC de gros et/ ou de détail etc.

L’approche globale et statistique montre que : si les MNBC progressent en nombre, de façon spectaculaire entre 2018-2022, 80 % des banques sondées sont toujours au stade d’étude de faisabilité ou de la recherche, et qu’elles sont très majoritairement concernées par des MNBC de détail. L’approche spatiale, regroupant 49 pays, confirme cet engouement et cette préférence. Elle montre également un écosystème MNBC diversifié et guère homogène. Ce qui explique pourquoi, si la révolution monétaire est bien en marche, cette marche est des plus contrastées. Elle confirme enfin un temps d’avance pour un pays, la Chine, et pour un continent, l’Asie.

INTRODUCTION

Dès le lancement du bitcoin, en 2009, en pleine crise monétaire internationale, les banques centrales vont manifester, et le mot est faible, de la méfiance à son égard tout en prenant soin de bien distinguer le bitcoin de l’innovation technologique à laquelle il est associé : la Blockchain. Méfiance justifiée, si on se rappelle les propos prêtés à l’époque à un certain Nakamoto. Personne ne sait, aujourd’hui encore, s’il s’agit d’une personne, d’un collectif, d’une personnalité morale etc. Mais celles ou ceux ayant en charge la communication d’un Nakamoto totalement invisible, rappelaient à cette époque travailler à la création d’une monnaie numérique, affranchie de toute autorité, invitant les développeurs qui le souhaitent à aider à la réalisation de ce projet. Les années 2008-2009, celles de la crise financière sont aussi celles où le système bancaire est mis au banc des accusés. Accusations qui n’épargnent pas les institutions monétaires internationales, jugées trop liées au dollar américain et à son avenir. Cette monnaie arrive dans le domaine public en 2009, au pire des moments pour le système bancaire traditionnel en plein discrédit. Elle prend le nom de « bitcoin ». Pour attirer les futurs utilisateurs du bitcoin, on va s’appuyer sur un protocole informatique considéré comme infaillible et infalsifiable, privilégiant deux technologies : une technique d’enregistrement, de stockage et de transmission des données : la Blockchain ; une technologie qui garantit l’intégrité du registre, le validant et vérifiant les transferts monétaires qui y sont liés : le minage.

Les objectifs du bitcoin étaient clairs : proposer une monnaie privée alternative décentralisée, présentant les mêmes garanties de sécurité que les monnaies publiques centralisées des banques centrales. Après des années difficiles, les cours du bitcoin s’envolent, en atteignant dans les années 2020 un niveau record au-delà des 60 000 dollars, tirant vers le haut le cours de nombreuses cryptomonnaies qui se sont multipliées, entre- temps. Le succès des cryptomonnaies va conforter et amplifier la méfiance des banquiers centraux à leur égard, les conduisant à s’intéresser aux MNBC, monnaie numérique refusant toujours et plus que jamais de les considérer comme des cryptomonnaies, les appelant avec raison des cryptos actifs. Pour cela, ils vont eux aussi s’appuyer sur la technologie Blockchain, pour sa capacité à sécuriser une monnaie numérique de banque centrale, améliorant la rapidité et la transparence des transactions. L’objet de cette étude : l’analyse, statistique et spatiale, du choix des pays s’intéressant aux MNBC, sur la période 2014 et 2023, entre les MNBC en général, les MNBC de gros et les MNBC de détail.

Nous rappellerons, tout abord, pourquoi les MNBC sont plurielles, sans être pour autant des monnaies électroniques ou des cryptoactifs (I). Ensuite, à partir d’une enquête du FMI portant sur la période 2018-2022, nous proposerons une analyse purement statistique de l’évolution du nombre de banques centrales déclarant s’intéresser aux MNBC, prenant en compte aussi, à partir de ces données, l’état d’avancement des travaux et études de ces pays. Ce qui permet une première et double conclusion : si les MNBC progressent en nombre, de façon spectaculaire depuis 2018, elles restent cependant toujours au stade de la recherche ou de la faisabilité pour 80 % d’entre elles, première conclusion ; les banques centrales sont très majoritairement concernées par les MNBC de détail, deuxième conclusion (II). Enfin, à partir de données, essentiellement BRI et banques centrales, nous avons réuni, en les regroupant, 49 pays ayant officiellement marqué intérêt pour les MNBC, rattachées à 24 banques centrales, pour lesquels on dispose des données suivantes : population de ces pays et continents et/ou régions de rattachement ; préférence initiale pour une MNBC de détail, ou de gros et évolution de cette préférence. Ce que nous appellerons une approche spatiale de l’évolution de la demande de MNBC permettant de mettre en évidence un écosystème MNBC placé sous le sceau d’une grande diversité (III).

I. LES MNBC : DES MONNAIES NUMÉRIQUES PLURIELLES QUI NE SONT NI UNE MONNAIE ÉLECTRONIQUE NI UN CRYPTOACTIF

La Monnaie numérique de banque centrale est d’abord un élément du passif de la Banque centrale, à disposition sous forme numérique des agents économiques et des utilisateurs potentiels. Elle est totalement fongible avec les différentes composantes de la monnaie que sont les billets et les dépôts des banques auprès de la Banque centrale. Billets et pièces constituent la monnaie fiduciaire. Les dépôts, volontaires ou non, sont ceux des banques commerciales auprès de la banque centrale. Ces dépôts peuvent être utilisés par la banque centrale dans le cadre de la politique monétaire.

Cette monnaie centrale est à distinguer de la monnaie commerciale, laquelle se confond avec les sommes inscrites sur les comptes clients des banques commerciales et peut être aussi liée à des emprunts souscrits par les ménages et les entreprises pour financer leurs activités.

Malgré leurs différences, il existe un lien entre monnaie centrale et monnaie commerciale. Il est en effet possible, pour chaque détenteur et chaque utilisateur, de retirer de l’argent de son compte bancaire, quel qu’il soit, sous forme de billets ou d’en déposer. C’est ce qu’on appelle « l’unicité bancaire » : un Euro égale un Euro, quelle que soit sa forme, numérique ou pas, et quelle que soit la nature de son émission.

A- Ni des monnaies numériques électroniques ni des cryptoactifs

Une monnaie électronique n’existe pas physiquement, matériellement sous forme de pièces ou de billets. Présente uniquement sous forme électronique, elle se traduit par une somme d’argent stockée sur un support autre qu’un compte bancaire, une carte prépayée ou un portemonnaie électronique, par exemple. Plus généralement, la monnaie électronique est véhiculée à partir essentiellement d’un porte-monnaie électronique et /ou d’un porte-monnaie virtuel. Le porte-monnaie électronique a pour objet l’automatisation des paiements de petits montants, par le biais d’une carte à microprocesseur, chargée d’un certain montant et rechargeable. Elle est souvent présentée comme un substitut des pièces et des billets de banque. On parle de porte-monnaie virtuel lorsque des unités électroniques sont chargées sur un logiciel, porte-monnaie virtuel, stocké sur le disque dur de l’ordinateur.

Concernant les cryptoactifs, on rappellera qu’ils ne sont pas adossés à une institution et affranchis de toute autorité. La référence dans ce domaine est le bitcoin. Depuis 2008 et l’article fondateur de Sakamoto, les cryptoactifs se sont multipliés. On parle alors de monnaies privées, ou encore de monnaies partielles par opposition aux monnaies publiques. Ce qui les différencie ? : les premières ne sont pas des monnaies, contrairement aux monnaies publiques, monnaies de banque centrale dotées d’un cours légal et d’un pouvoir libératoire. Certains experts, et non des moindres, comme Christian de Boissieu, parlent de monnaie partielle ou encore de cryptomonnaie1.

Depuis Aristote, on sait que la monnaie doit être à la fois : unité de compte, intermédiaire d’échange, réserve de valeur. Ce que rappelle J.R Hicks, Prix Nobel d’économie en 1972 , partagé avec K. Arrow, en distinguant « monnaie partielle » et « monnaie complète ». Pour Hicks, on parlera de « monnaie complète », si et seulement si elle répond aux trois fonctions d’Aristote. Dès l’instant où on ne satisfait, au mieux, qu’à deux de ces fonctions, certains vont parler alors de monnaie partielle. À l’époque de Hicks, on était loin du bitcoin et des « cryptomonnaies ». Qualifier une monnaie de partielle était sans conséquence pour les banquiers centraux et leur monnaie banque centrale. Tel n’est pas, pour nous, le cas aujourd’hui. Le développement des « cryptomonnaies », imaginées pour se substituer à la monnaie centrale et échapper au contrôle des banques centrales et des institutions monétaires internationales oblige à contester tout ce qui pourrait faire croire à leur utilisateur que ce sont des monnaies. Leur caractère hautement spéculatif n’est plus à prouver, leur volatilité empirique pas davantage etc. C’est pourquoi les banquiers centraux, et nous avec eux, préfèrent parler de cryptoactifs et non de cryptomonnaies, ou de monnaies partielles. La faillite frauduleuse de FTX, les mouvements erratiques du cours des cryptoactifs en général, du bitcoin en particulier, leur donne raison. Et toute référence à leur caractère monétaire ne peut que contribuer à faire oublier qu’elles sont de mauvaises unités de compte, pire encore, peut-être de très médiocres étalons de valeurs. C’est d’ailleurs ce qu’ont parfaitement compris les Salvadoriens qui, depuis 2021, entre le bitcoin et le dollar américain, ont choisi très majoritairement le dollar américain pour leurs règlements courants. Pour toutes ces raisons, nous parlerons désormais de cryptoactifs, et non de cryptomonnaies.

B- Des monnaies plurielles

Comme nous l’avons rappelé, il existe deux formes principales de monnaies « banque centrale » : les pièces et les billets (monnaie fiduciaire), et les dépôts des banques commerciales auprès de la banque centrale (monnaie commerciale). Cette pluralité duale se retrouve naturellement dans les MNBC : une MNBC dite de détail ‘’retail ‘’ et une MNBC dite de gros (wholesale).

les MNBC de détail sont l’équivalent numérique du billet, par exemple l’euro numérique dans la zone euro. Il serait utilisable par le grand public, pour envoyer ou recevoir des paiements en monnaie centrale, partout en zone euro, tout en préservant l’anonymat des transactions. L’euro système, depuis 2021, est dans une phase d’investigation de deux ans pour préciser les différentes caractéristiques de ce qui pourrait être le futur euro numérique. Les MNBC de gros sont destinés aux échanges interbancaires. C’est pourquoi on parle aussi de MNBC interbancaires, concernant exclusivement les banques centrales et leurs échanges avec les banques commerciales et les institutions financières. Elles peuvent être utilisées, entre elles, pour des transactions portant sur des actifs « tokénisés », c’est-à-dire présentés sous la forme numérique de jetons (tokens), circulant sur une blockchain.

Comme nous allons le voir, certaines banques centrales vont privilégier une approche globale, prenant en compte MNBC de détail et MNBC de gros ; d’autres vont préférer se limiter soit à une MNBC de gros, soit à une MNBC de détail. Considérées comme un concept nouveau, les MNBC existent en réalité depuis plusieurs décennies. On les fait remonter au lancement de la carte à puce, en 1993, par la Banque de Finlande. Même si ce système a été abandonné depuis, il demeure l’ancêtre des MNBC.

II. DES BANQUES CENTRALES, DE PLUS EN PLUS NOMBREUSES, DÉCLARENT S’INTÉRESSER AUX MNBC

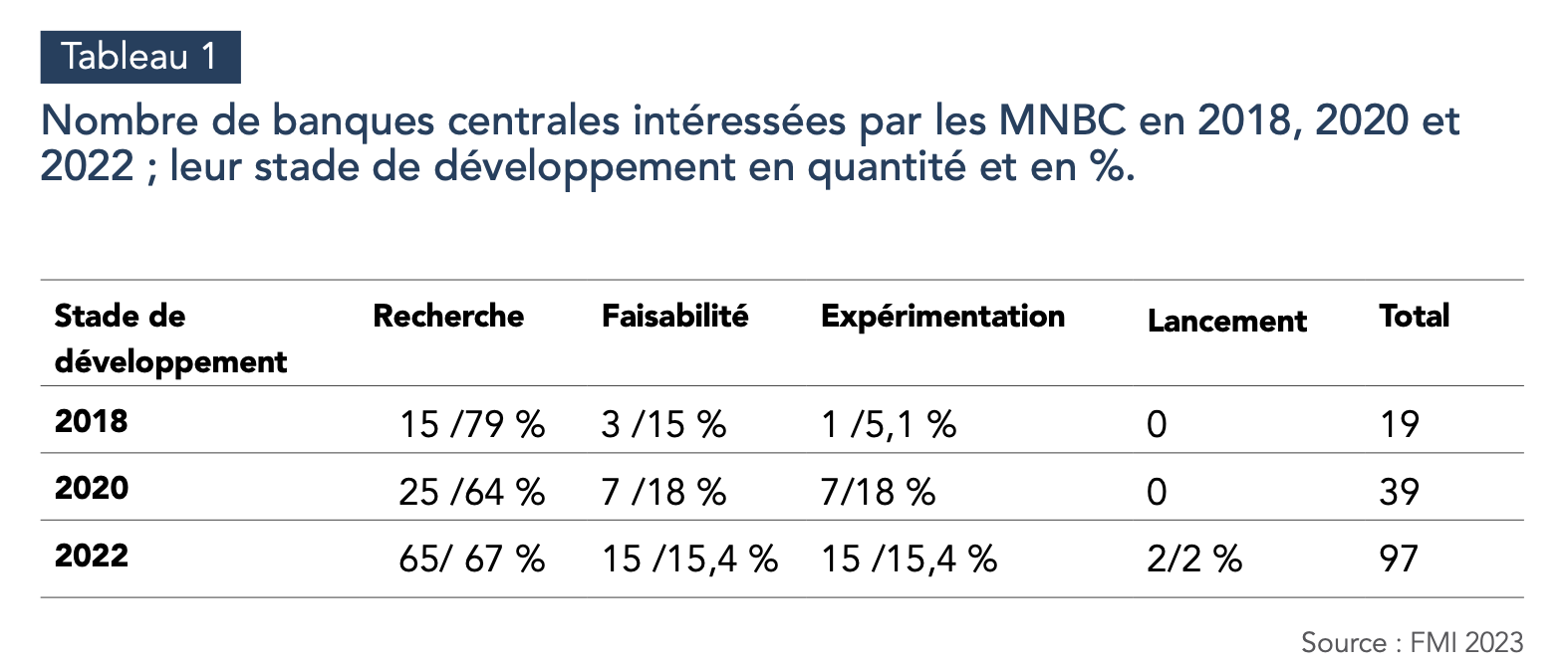

Les données statistiques retenues dans le cadre de cette étude sont celles du FMI et de la BRI. Les données du FMI portent sur la période 2018-2022, avec trois années de référence (2018, 2020 et 2022). Elles concernent le nombre de banques centrales, sans préciser leur identité, déclarant s’intéresser aux MNBC, ainsi que pour chaque année l’état d’avancement de la réflexion, parmi 4 possibles : recherche, faisabilité, expérimentation, lancement. Les données de la BRI, en 2023, précisent la répartition des MNBC entre : MNBC de détail et MNBC de gros.

A- Des progrès spectaculaires qui cachent une stagnation : celle de 80 % de MNBC toujours au stade de la recherche ou de la faisabilité

Les banques centrales passent par diverses étapes, avant de procéder au lancement officiel d’une MNBC. Le FMI en distingue 4 : de recherche, de faisabilité, d’expérimentation, et de lancement. En juillet 2018, 19 banques centrales ont fait l’objet de l’une de ces étapes, en juillet 2020 elles étaient 39, contre 97 en juillet 2022. Le tableau 1, ci-dessous, précise le nombre de banques centrales intéressées par les MNBC en 2018, en 2020 et 2022, prenant en compte l’étape concernée.

La lecture et l’analyse de ce tableau conduisent aux conclusions suivantes :

- jusqu’en 2020, aucune Banque centrale n’a procédé au lancement d’une MNBC. Il fallait attendre 2022 pour que deux banques centrales, la Banque centrale des Bahamas et la Banque centrale de la Jamaïque, proposent une MNBC de détail. Celle des Bahamas, le ’’Sand dollar ‘’, est considérée désormais comme la première MNBC ;

- entre 2018 et 2020, le nombre de MNBC progresse, passant de 19 à 39, plus de 70 % d’entre elles restant au stade de la recherche et de la faisabilité. En revanche, 18 % d’entre elles, contre 1 % en 2018, sont au stade expérimental ;

- si la période 2020-2022 est celle du lancement de deux MNBC et d’une augmentation spectaculaire du nombre de banques centrales s’intéressant, à des degrés divers, aux MNBC, passant de 39 à 97, elle est aussi celle où le % des MNBC, en phase de recherche, repart à la hausse (67 % en 2022 et 64 % en 2020).

Une première lecture de ce tableau à partir de l’évolution du nombre des banques centrales s’intéressant aux MNBC pourrait laisser penser que les MNBC au stade de l’expérimentation explosent ou vont exploser. L’analyse détaillée de cette évolution montre le contraire : 82 % des MNBC en 2022 sont au stade de la recherche, (67 %) ou de l’étude de faisabilité (5 %), soit le même % que celui de 2020 et de 2018.

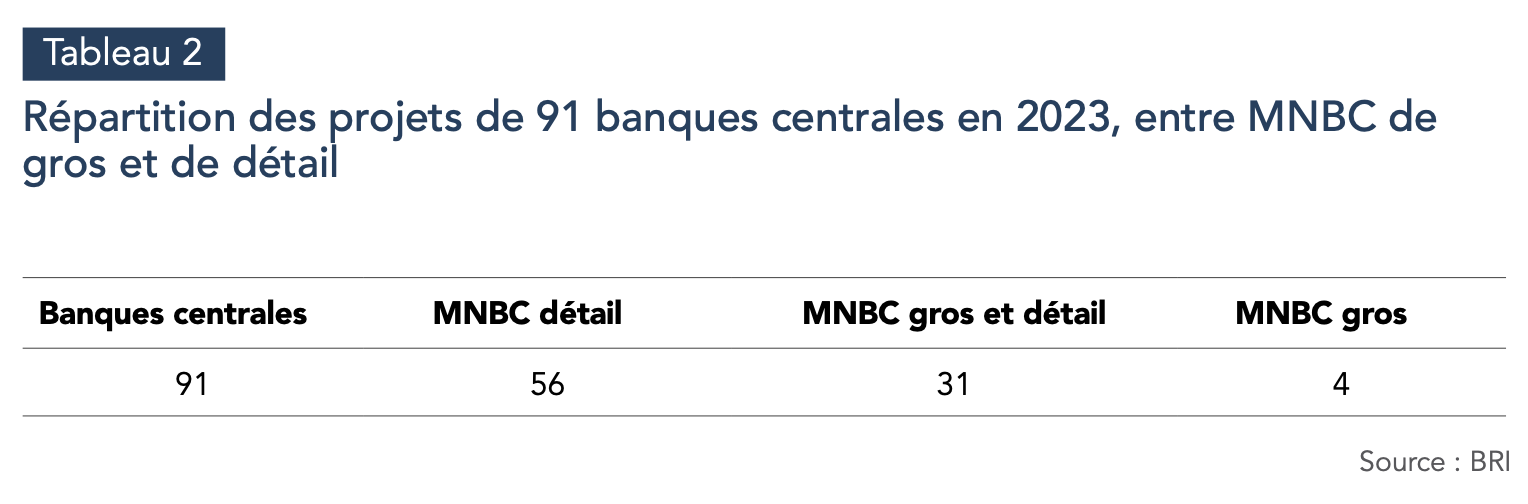

B- Des Banques centrales majoritairement concernées par des MNBC de détail

La BRI procède régulièrement à des enquêtes auprès des banques centrales, leur demandant si elles ont engagé une réflexion sur les MNBC et, dans l’affirmative, l’état d’avancement de leur réflexion, de leur motivation. Sur la base de leurs données, en janvier 2023, 91 banques centrales ont répondu en faisant état d’une réflexion sur la MNBC2.

Sur les 91 banques centrales, 87 ont fait état de travaux sur la MNBC de détail, contre 35 sur la MNBC de gros. 31 Banques centrales ont affirmé travailler sur les deux. À partir de ces données, on peut faire la synthèse de ces résultats (tableau 2).

L’analyse de ce tableau confirme un engouement certain pour les MNBC détail, la plus simple sans doute à mettre en place. Un engouement qui commence en 2019 avec l’annonce par Facebook du projet Libra, visant à faire de celle-ci une monnaie souveraine, hors contrôle des banques centrales. Ce qui va conduire ces dernières à réagir vite, en développant études et réflexion sur une MNBC de détail une MNBC de gros, ou encore une MNBC de « gros et détail ».

III. UNE APPROCHE SPATIALE DE PROJETS MNBC CONFIRME CET ENGOUEMENT

A - Méthodologie et données retenues

Cette approche spatiale concerne, cette fois, 24 banques centrales et 49 pays, développant un projet MNBC pour lequel on dispose : du nom du pays concerné, de sa situation géographique, de sa population, des dates de lancement des premières études, de leur préférence initiale pour telle ou telle MNBC (détail, gros, détail et gros), et de l’évolution éventuelle de cette préférence. Les données retenues sont celles de la BRI, de la BCE (Banque centrale européenne) et, bien sûr, celles provenant directement des banques centrales de ces pays. Précisons que sur les 24 banques centrales retenues, 22 sont celles d’un seul pays. Ce qui les distingue de deux autres : la Banque centrale des Caraïbes orientales, banque centrale de 7 pays ou territoires ; la BCE regroupant les 20 pays de l’UE ayant adopté l’Euro comme monnaie commune.

Le tableau 3 regroupe donc 49 pays, précisant leur démographie et leur rattachement à un continent ou à une Région (le Moyen-Orient) ; leur préférence initiale pour une MNBC de gros et/ou de gros, ainsi que l’évolution éventuelle de cette préférence. Ce qui nous permet d’avoir une première ébauche simplifiée d’un écosystème MNBC.

Afrique : deux pays, deux banques centrales :

Afrique du Sud : l’Afrique du sud, pays comptant 60 millions d’habitants, après avoir développé des projets pilotes concernant une MNBC de gros et une MNBC de détail en 2021, a décidé, en 2022, de mettre en ‘’stand-by’’ ses projets pilotes, tout en rappelant son attachement à une monnaie numérique, MNBC de détail, qui pourrait voir le jour en 2027 ;

Nigeria : le Nigeria, dont la démographie est estimée à 226 millions d’habitants, lance dès 2017 ses premiers travaux sur une MNBC de détail, via sa banque centrale. À la suite d’un rapport favorable de la Banque centrale d’octobre 2021, le e-naira est lancé en juillet 2022. En 2024, c’est l’une des quatre MNBC de détail de la planète.

Amériques : douze pays, six banques centrales, dont la Banque centrale des Caraïbes orientales (7 pays) :

Bahamas : dès 2016, la Banque centrale des Bahamas, petit pays de 410 000 habitants, s’intéresse aux MNBC de détail. En octobre 2020, elle devient la première banque centrale à proposer une MNBC opérationnelle, échangeable et sans limite contre des billets et des dépôts : le ‘’Sand dollar’’ ;

Caraïbes orientales : les Caraïbes orientales réunissent 7 États /territoires : Antigua et Barbuda, Dominique, Grenade, Montserrat, Saint Christophe et Niéves, Sainte Lucie Saint Vincent et les Grenadines. Sept États/territoires très peu peuplés (620 000 habitants, tous confondus) ayant une banque centrale commune : la banque centrale des Caraïbes orientales. Dès 2019, cette banque porte intérêt à une MNBC de détail : le DCash. En 2021, le DCash devient la monnaie numérique opérationnelle de tous les États/territoires des Caraïbes orientales ;

Brésil : en décembre 2022, le Brésil (220 millions d’habitants) annonce un programme portant sur un projet de MNBC de détail : le real numérique. Avec le soutien de Mastercard, l’objectif est de lancer cette MNBC en 2024 ;

Canada : avec le projet ‘’Jasper’’, lancé dès 2016, la Banque centrale du Canada, pays de 39 millions d’habitants, privilégie une MNBC de gros. Mais depuis 2020, ses travaux portent sur la faisabilité d’une MNBC de détail, avec un argument original : si nous n’en n’avons pas besoin aujourd’hui, nous pourrions en avoir besoin demain.

États-Unis : le moins que l’on puisse dire est que les États-Unis et leurs 350 millions d’habitants sont, sur ce sujet, des suiveurs et non des leaders. Un point à rappeler, le Congrès américain dispose d’une compétence exclusive concernant l’émission de monnaie. Conséquence immédiate, à supposer qu’elle le souhaite, la Réserve fédérale des États-Unis (FED) ne pourrait pas émettre une MNBC sans y avoir été, au préalable, autorisée par le Congrès. Alors que le problème est souvent technique pour les autres pays, il est d’abord politique pour les États-Unis. À ce jour, les seules déclarations du Président Biden ou du Président de la FED, Jérôme Powell, concernant ce sujet, restent très vagues et renvoient la décision au Congrès. Il faut rappeler, cependant, les dernières déclarations du gouverneur de la Floride, Ron De Santis, qualifiant le e-dollar de « dollar numérique de Big Brother », ou encore celle du député républicain du Minnesota, Tom Emmer, rappelant son opposition au projet. Seule certitude, il faut se préparer à pouvoir répondre dans les meilleurs délais à une offre chinoise d’un e.yuan qui dépasserait le marché intérieur chinois, pouvant alors contribuer à affaiblir le dollar américain ;

Jamaïque : en mars 2021, la Banque centrale de la Jamaïque (2,8 millions d’habitants), lance une expérience pilote d’une monnaie numérique, le jam-Dex, dont le lancement officiel interviendra dès juillet 2022 ;

ASIE : huit pays et huit banques centrales

Chine : la Chine, avec 1,4 milliard d’habitants, et dès 2014, commence à s’intéresser à la MNBC, via une MNBC de détail. Le e.yuan, version numérique du yuan émis par la Banque centrale chinoise, donne lieu à des expériences pilotes dès 2020. À l’occasion des Jeux olympiques d’hiver de Pékin, en 2022, une nouvelle étape est franchie, permettant l’utilisation du e.yuan à usage interne via l’application « e-CNY pilot version », sur Apple et Android. Depuis, malgré le succès incontestable d’un e.yuan à usage interne, aucune décision n’a été prise concernant un e.yuan à usage externe ;

Hong Kong : Hong Kong (7,4 millions d’habitants) est une région de la Chine à statut administratif spécial. L ’Autorité Monétaire de Hong Kong (HKMA) a consacré en 2017 ses premiers travaux à une MNBC de gros, avec le projet ‘’lion rock’’. Il n’est pas interdit de penser, vu la proximité de Hong Kong avec la Chine, qu’ils se sont partagé les rôles ;

Inde : l’intérêt officiel de New Delhi (1,4 milliard d’habitants) pour les MNBC est récent puisqu’il remonte à 2021. Depuis, les choses vont s’accélérer : la ‘’Reserve Bank of India’’ publiant en octobre 2022 un rapport concernant à la fois la MNBC de gros et la MNBC de détail, le ‘’digital Rupee’’ ; annonçant pour l’une et l’autre le lancement de tests pilotes ;

Japon : le Japon (120 millions d’habitants) commence à s’intéresser aux MNBC et aux MNBC de gros dès 2016 avec le projet ‘’Stella’’. Quatre ans, plus tard, en octobre 2020, Tokyo annonce le lancement d’un programme d’expérimentation d’une MNBC de détail, dont la phase 2 a débuté en avril 2022 ;

Kazakhstan : en 2022, le gouvernement du Kazakhstan (19 millions d’habitants), annonce le lancement d’une MNBC de détail pour 2025 qui s’appuierait, une première, sur la BNB Chain de Binance, permettant un accès facilité aux cryptoactifs ;

Philippines : en mars 2022, les Philippines (118 millions d’habitants) annoncent un projet pilote d’une MNBC de détail ;

Singapour : le Singapour (6 millions d’habitants) porte deux projets : le projet ‘’urbin’’ en date de 2016, projet d’une MNBC de gros, porté par l’Autorité monétaire de Singapour (MAS) ; le Projet Orchid, ayant pour objet d’initier un programme pilote d’une MNBC de détail ;

Thailande : la Thailande (71 millions d’habitants), porte également deux projets :’’Inthanon’’ lancé dès 2018 par la Banque de Thaïlande d’une MNBC de gros, élargie à une MNBC de détail, la e-HKD avec le projet Orchid de 2021 ;

Europe : 26 pays et 6 banques centrales dont la BCE/20 pays

Angleterre : en mars 2020, la Banque d’Angleterre (69 millions d’habitants) lance une première consultation sur une MNBC de détail, suivie d’une consultation en juin 2021, portant sur une MNBC détail publique et sur une MNBC privée (Stable coin). Une troisième consultation (Banque d’Angleterre /Trésor britannique), sur la MNBC de détail est lancée en 2023. Si la livre numérique est probable un jour, il est difficile de prévoir lequel aujourd’hui. Le problème est aussi politique, les prochaines élections au parlement britannique, prévues au printemps 2025, pourraient se révéler déterminantes pour l’avenir de la livre numérique ;

Union européenne/BCE : sur les 27 États que compte l’Union européenne (UE), 20 sont concernés par cette étude : ceux appartenant à la zone euro, ayant transféré à la BCE le pouvoir de décision concernant une éventuelle MNBC. Ces pays, par ordre alphabétique, sont les suivants : Allemagne, Autriche, Belgique, Chypre, Croatie, Espagne, Estonie, Finlande, France, Grèce, Irlande, Italie, Lettonie, Lituanie, Luxembourg, Malte, Pays-Bas, Portugal, Slovaquie, Slovénie. Ces vingt pays regroupent 345 millions de personnes. La Banque centrale européenne publie dès 2020 un premier rapport sur l’euro numérique, suivi d’une consultation publique dont les résultats ont été publiés en 2021. Suite à cette publication, la BCE officialise en juillet 2021 un projet d’euro numérique, accompagné d’une phase d’investigation récemment parachevée. Malgré une référence constante à l’euro numérique, dans les discours de la Présidente de la BCE, Christine Lagarde, le plus dur reste à faire : obtenir un accord unanime du conseil des gouverneurs de la BCE sur le sujet ;

Suède : dès 2017, la Banque de Suède (10 millions d’habitants), confrontée à une forte baisse de l’utilisation de sa monnaie fiduciaire, lance un premier projet de MNBC de détail : le e-krona. En février 2020 commence un programme d’expérimentation en troisième phase en 2023 ;

Suisse : la Banque nationale suisse, pays de 8,7 millions d’habitants, s’intéresse depuis 2021 aux MNBC de détail et de gros. Plusieurs études de faisabilité ont ainsi été consacrées aux MNBC de détail. Concernant la MNBC de gros, deux projets sont à rappeler :’’Helvetia’’, avec la BRI, et ‘’ Jura’’ avec la BRI et la Banque de France ;

Turquie : en janvier 2023, le Président de la Turquie (85 millions d’habitants) annonçait le succès de premières transactions d’une MNBC de détail : la livre turque, version numérique ; Ukraine. La Banque nationale d’Ukraine (pays de 37 millions d’habitants) commence à s’intéresser aux MNBC dès 2016, bien avant le conflit ukrainien. Un premier rapport est publié en 2019. Il porte sur le projet ‘’e-hryvnia’’. Il est suivi d’une consultation, avec publication des résultats et lancement d’un projet pilote, en 2021. Depuis, la guerre ne fait plus de ce projet une priorité ;

Russie : la Russie (143 millions d’habitants) lance une première consultation sur la MNBC de détail en octobre 2020, qui sera suivie de l’annonce d’expérimentations d’un rouble numérique. En 2022, la Banque de Russie annonce vouloir accélérer l’introduction du rouble numérique. La guerre avec l’Ukraine n’est sans doute pas étrangère à cette volonté d’accélération.

Moyen-Orient : une banque centrale et un pays.

Israël : depuis 2017, Israël (pays de 9 millions d’habitants) s’intéresse aux MNBC. Deux projets portés par la banque nationale israélienne concernent à la fois sur la MNBC détail / le digital shekel / et la MNBC de gros.

Source : BRI, BCE, Nicolas de Sèze, op.cit.

B- Un écosystème MNBC placé sous le signe de la diversité et de l’hétérogénéité

1- Des projets MNBC aux quatre coins de la planète sans lien direct avec la situation démographique et politique des États concernés

Dans le cadre de cette étude, les 49 pays ont été rattachés à un des quatre continents / Afrique, Amérique, Asie, Europe /et à une région : le Moyen-Orient. Le rattachement de tel ou tel pays à un continent, ou à une région, est celui le plus souvent retenu sur le plan international. Il ne correspond pas toujours nécessairement à la réalité géographique. Ce qui nous conduit à rappeler que la Russie et la Turquie, bien qu’ayant la plus grande partie de leur territoire en Asie et au Moyen-Orient, sont, sur le plan formel, européens. Ce qui réduit le Moyen-Orient à un seul représentant : Israël, considéré parfois comme européen pour les manifestations sportives. Le tableau 4 précise cette répartition, spatiale et démographique, des États concernés par cette étude.

Les quatre continents regroupant différents pays intéressés par les MNBC ont un point commun : chacun d’entre eux compte plus de 280 millions d’habitants. Par ordre d’importance décroissante : l’Asie, l’Europe, l’Amérique et l’Afrique. Mais l’Asie est, et de très loin, le continent qui, sur cette problématique, fait la course en tête. Il y a l’Asie et le reste du monde.

En Asie, la Chine a toujours eu une longueur d’avance, ayant été le premier pays à s’intéresser aux MNBC en 2014, et le premier à proposer avec succès une MNBC de détail, à usage interne lors des Jeux olympiques de pékin de 2022. Depuis 2021, l’Inde semble décidée à rattraper le temps perdu, avec le lancement, en octobre 2022, d’études sur les MNBC de gros et de détail, suivies de l’annonce prochaine de tests pilotes. En Europe, l’importance des projets MNBC tient à l’intérêt que leur portent les 20 pays de la zone euro, sous la bannière de la BCE, et l’Angleterre depuis 2020. Il faut aussi souligner la volonté de la Russie d’accélérer l’introduction du rouble numérique, depuis 2022, et l’intérêt récent (2023) manifesté par la Turquie pour une version numérique de la livre turque. Aux Amériques, le moins que l’on puisse rappeler c’est que nous sommes ici en plein paradoxe. On y retrouve 9 pays qui ont, en 2023, lancé leur propre MNBC de détail (les sept pays des Caraïbes orientales, la Jamaïque et les Bahamas). Neuf pays qui totalisent 5 millions d’habitants. En revanche, États-Unis et Canada sont plus qu’attentistes, comme rappelé. En Afrique, deux pays seulement, mais deux poids lourds africains (l’Afrique du Sud, pays le plus industrialisé du continent, et le Nigeria le plus peuplé). Nigeria qui est aussi l’un des quatre pays proposant en 2024 une MNBC de détail opérationnelle : le e-naira.

On pourrait penser, cependant, que deux États sur les 53 que compte le continent, c’est insuffisant et traduit un retard dans ce domaine. Ce serait oublier alors qu’en matière de digitalisation des paiements, par exemple, le continent est en avance par rapport à beaucoup d’autres régions du monde. Ce serait aussi oublier que, dans un continent très faiblement bancarisé, la MNBC a un fort potentiel de développement. Elle représente aux yeux de beaucoup de leaders africains une réponse à un usage excessif et dangereux du bitcoin, tout en permettant de faire l’économie du chèque et du billet. Comme le rappelle fort à propos Christian de Boissieu : « En sautant l’étape du chèque, les pays africains ont plus que rattrapé un retard qu’ils accusaient il y a encore dix ans en matière de monétique ».

Le monde des MNBC en 2024 : une auberge espagnole. On y trouve les pays les plus peuplés de la planète, comme l’Inde et la Chine, mais aussi les moins peuplés, comme ceux des Caraïbes orientales ; les pays les plus développés (États-Unis, Japon, Suède), comme

les plus pauvres, la Jamaïque et les pays territoires des Caraïbes orientales ; des pays en guerre comme Israël, la (Russie, Ukraine), et des pays symboles de la paix comme la Suisse.

2- Des choix et des dates de lancement qui ajoutent à cette diversité

Les choix possibles sont des MNBC de détail, de gros et de gros et détail. Le tableau 4 regroupe les choix faits par ces 49 pays, l’année de lancement des travaux et études les concernant.

MNBC gros et détail, Huit pays :

Canada : (gros en 2016, détail en 2020) ; Japon : (gros en 2016, détail en 2020) ; Singapour : (gros en 2016, détail en 2022) ; Israël : (gros et détail en 2017) ;

Thaïlande : (gros en 2017, détail en 2021) ; Afrique du Sud : (gros et détail en 2021) ; Suisse : (gros et détail en 2021) ;

Inde : (gros et détail en 2022).

MNBC de détail : treize pays, une région regroupant 7 pays /territoires (Caraïbes orientales), la zone euro regroupant 20 pays.

2014 : Chine ;

2016 : Ukraine ;

2017 : Suède ;

2020 : Angleterre, Bahamas ,UE/ zone euro (Allemagne, Autriche, Belgique, Chypre, Croatie, Espagne, Estonie, Finlande, France, Grèce, Irlande, Italie, Lettonie, Lituanie, Luxembourg, Malte, Pays Bas, Portugal, Slovaquie, Slovénie), Russie ;

2021 : Caraïbes orientales (Antigua et Barbuda, Dominique, Grenade, Montserrat, Saint Christophe et Niévès, Sainte Lucie, Saint Vincent et les Grenadines, Nigeria ;

2022 : Brésil, États-Unis, Kazakhstan, Philippines ;

2023 : Turquie.

MNBC gros, un pays : 2017 : Hong Kong.

Source : tableau 2.

La lecture et l’analyse des données du tableau 3 mettent en évidence une double diversité : celle de l’offre et celle du calendrier de ces premières études. Si la préférence des banques centrales pour les MNBC de détail est dominante, quarante pays ayant fait le seul choix, les premiers travaux et études la concernant vont s’échelonner tout le long de la période 2014-2023. Cela commence en 2014 avec la Chine, se poursuit en 2016 avec l’Ukraine, puis en 2017 avec la Suède. Même diversité pour les MNBC de « gros et détail », qui distingue : les pays ayant fait le choix de proposer, simultanément, des études concernant les MNBC de « gros et détail », comme Israël ; les pays ayant fait le choix de commencer par des études consacrées à une MNBC de gros, comme le Canada en 2016.

3- Des motivations très diverses mettant en évidence trois raisons pour lesquelles on s’intéresse aux MNBC de détail

Les motivations exprimées par les pays s’intéressant aux MNBC sont d’une grande diversité, s’opposant parfois. La lecture et l’analyse des tableaux 2 et 3 mettent en évidence trois comportements et approches très différents. Il y a tout d’abord les pays pour lesquels la MNBC de détail est appelée à se substituer et à remplacer la monnaie fiduciaire (a). Il y a ensuite ceux qui la considèrent comme une offre venant s’ajouter à celle déjà existante (b). Il y a enfin ceux qui pensent que rien ne presse, mais qu’il faut s’y préparer(c).

a- La Chine et la Suède font de la MNBC détail un substitut à la monnaie fiduciaire

La Chine entame la réflexion sur la MNBC dès 2014. Très en avance sur son temps, Pékin va multiplier les expériences et les tests pilotes concernant une MNBC de détail à usage interne. Ce qui va devenir le yuan numérique, le e.CNY. À l’origine, le projet se voulait une réponse aux solutions privées de paiement mobile et au recul de l’usage de la monnaie fiduciaire. Une première étape est franchie en 2022, à l’occasion des Jeux olympiques d’hiver de Pékin avec la mise à disposition de l’application pilote ‘’e.CNY pilot version’’. Pour autant, jusqu’en 2023, aucune décision n’est prise concernant le lancement officiel du e.CNY, qui entrainerait « de facto » son usage externe. En avril 2023, on apprend que les fonctionnaires chinois allaient progressivement recevoir leur salaire en yuan numérique (e.CNY). Et en mai 2023, une nouvelle étape va être franchie avec l’annonce par la banque centrale chinoise d’une connexion prochaine de son e.CNY aux banques étrangères. Hasard du calendrier, ou pas, le FMI, dans une déclaration de sa directrice Kristalina Géorgieva, en novembre 2023, a rappelé que : « les MNBC ont le potentiel de remplacer l’argent liquide ». Argent liquide, pièces et les billets de banque dont la fabrication, la distribution et la gestion coûtent cher.

En 2017, la Suède, elle aussi confrontée à une forte baisse de l’utilisation de sa monnaie fiduciaire, lance un projet MNBC de détail, le e.krona, appelé à se substituer à sa monnaie fiduciaire. En avril 2022 est lancée la troisième phase d’expérimentation du e-krona.

Enfin, on rappellera aussi le cas du Nigeria qui souhaite faire l’économie de la monnaie fiduciaire. Le Nigeria qui, à l’occasion du lancement du e Naira, justifiait cette démarche en rappelant que dans un pays peu bancarisé, une MNBC de détail permettrait de faire l’économie d’une monnaie fiduciaire généralisée, coûteuse, en passant directement à la monnaie numérique.

b- La MNBC détail, une offre supplémentaire de monnaie pour le Royaume- Uni et les vingt pays de la zone euro

D’autres pays, comme l’Angleterre et les 20 pays de la zone euro, considèrent au contraire que les MNBC ont vocation à être, sur un temps long, une offre supplémentaire de monnaie centrale et non un substitut. Ce qui ne peut que rassurer les banques commerciales de ces pays, inquiètes d’une concurrence déloyale potentielle qui aurait pu se développer avec les banques centrales, dans le cas d’une MNBC appelée à se substituer à la monnaie fiduciaire. Ce choix est aussi un clin d’œil aux particuliers, très attachés au cash, qui pourrait apprécier une autre décision des banques centrales européennes, celle de plafonner l’encours des MNBC sur leurs comptes courants.

Dans le cas du Royaume-Uni, le Premier ministre Britannique, Rishi Sunak, est un partisan de longue date de la MNBC, et d’une livre sterling numérique non destinée à s’y substituer. Pour l’ancien ministre des Finances de Boris Johnson, ce choix est la conséquence d’une conviction, celle du déclin inévitable du paiement cash. Ce qu’on appelle l’argent liquide. Aussi, comme rappelé dans le tableau 3, nous sommes à la troisième consultation (Banque d’Angleterre, Trésor britannique), qui pourrait se concrétiser horizon 2027. Selon certaines informations, elle serait limitée, dans ses encours bancaires à 20 000 livres numériques, purement virtuelles, ne remettant en cause ni les billets ni les pièces. Reste un dernier obstacle à franchir, celui des urnes et de la composition du futur parlement britannique.

Depuis fin 2023, l’euro numérique des pays de la zone euro est maintenant dans la phase « pilote/ expérimentation ». Une mise en service est attendue aussi en 2027. L’e-euro, ou « Cash + » aura les mêmes caractéristiques que les espèces physiques monétaires et autres formes de monnaie, sans pour autant en être un substitut. Sa gestion resterait confiée aux banques commerciales. Un temps de détention pourrait être appliqué aux comptes en euro, afin de limiter leur usage aux moyens de paiement, l’excluant ainsi de toute fonction de « réserve de valeur ».

Dernière limite, celle d’un plafonnement des encours bancaires numériques qui en restreindrait encore l’utilisation.

c- Pays d’Amérique du Nord (États-Unis, Canada), pour lesquels rien ne presse si ce n’est de se doter d’une MNBC à titre préventif au cas où ....

Au Canada, la banque centrale a initialement commencé par des travaux sur une MMBC de gros, publiant, en 2020, une série de travaux consacrés à une éventuelle MNBC de détail. Son approche est originale par rapport aux autres pays. En effet, elle la qualifie elle-même de « plan de prévoyance ». Les conclusions de ces travaux sont : une MNBC de détail au Canada n’est pas d’actualité. Et on précise les raisons qui pourraient conduire la banque centrale à changer d’avis : celui d’une ‘’cashsless society ‘’ (société ou l’utilisation du cash diminue), et l’adoption, par une banque centrale étrangère, d’une monnaie numérique alternative. La conclusion finale est aussi sans appel : il faut donc s’y préparer activement, à titre préventif.

Aux États-Unis, la Fed est, dans les années 2020, peu allante sur ce sujet. La seule question qui la préoccupe est celle de savoir si une MNBC, le e.yuan ou le e-euro, par exemple, peut affaiblir le dollar. Et jusqu’en 2021, rien n’indiquait que la Fed allait se positionner en tant que leader sur ce sujet. À partir de 2022, cela change. Des experts américains tirent la sonnette d’alarme : si de grandes devises comme le yuan chinois devenaient une monnaie numérique, l’absence d’une MNBC américaine ne pourrait qu’affecter le rôle international du dollar. Depuis, le sujet fait débat. Certaines informations font même état d’un intérêt accéléré de l’Administration américaine pour un dollar numérique. Aux États-Unis, le problème reste essentiellement politique, doublement politique. Tout d’abord, à supposer que la Fed le souhaite, la décision d’un dollar numérique ne lui appartient pas, étant de la compétence exclusive du congrès. Ensuite, parce que nous sommes à la veille d’une période électorale à l’issue incertaine. Les dernières déclarations du gouverneur de Floride, Ron de Santis, qualifiant un e-dollar potentiel de « Big Brother », ou encore du député républicain du Minnesota, Tom Emmer, rappelant son opposition au projet, conduisent à une seule certitude : en cas de succès républicain, ce sera plus compliqué qu’en cas de succès démocrate.

Comme on le voit, ces trois approches ne procèdent pas de la même démarche, et ne sont en rien complémentaires. Elles confirment et amplifient la complexité d’un écosystème MNBC, déjà très diversifié. C’est ce qui explique, en partie, pourquoi la Chine, par exemple, malgré des expériences pilotes répétées du eyuan, particulièrement réussies lors des Jeux olympiques d’hiver de Pékin, n’a toujours pas officialisé le lancement d’un e.yuan à usage externe.

4- L’écosystème des MNBC de gros lui aussi diversifié

Cette diversité est d’abord et toujours celle du calendrier et de la préférence affichée par les pays : études concernant uniquement des MNBC de gros, ou des études conjointes de MNBC de gros et de détail. Elle est aussi celle qui s’exprime avec l’approche spatiale et la démographie de ces pays.

Diversité de calendrier et d’approche des MNBC de gros. Les premiers pays à s’être intéressés aux MNBC de gros sont : le Canada, le Japon et Singapour en 2016. Viennent ensuite : Hong Kong, Israël , la Thaïlande, en 2017. Il faudra attendre 2021 pour que de nouveaux pays les rejoignent : Afrique du sud, Suisse, en 2021 ; Inde, en 2022. Et à la diversité de calendrier va s’ajouter une diversité d’approche de la MNBC : faut-il les aborder seules ? Ou les mener conjointement à des travaux portant sur les MNBC de détail ? Parmi ces pays, Hong Kong consacre ses travaux aux seules MNBC de gros. Quatre autres pays lancent conjointement des travaux sur les MNBC de gros et de détail :Israël, Afrique du sud , Suisse, Inde. les études et travaux concernent simultanément MNBC de gros et de détail. Enfin, quatre pays commencent par des travaux et études sur les MNBC gros, les accompagnant ensuite de travaux consacrés aux MNBC de détail. Cela prendra 4 ans pour le Canada, le Japon et la Thaïlande ; 6 ans pour Singapour.

Diversité dans la répartition intercontinentale des pays et dans leur démographie. Neuf pays , sur les 49 de l’étude, ont conduit travaux et recherche sur le MNBC de gros, depuis 2016. Tous les continents et le Moyen-Orient ont au moins un représentant. Par ordre d’importance du nombre de pays qui leur sont rattachés, on a : Asie /cinq pays : Hong-Kong, Inde, Japon, Singapour, Thaïlande ; Afrique : Afrique du sud ; Europe : Suisse ; Amériques : Canada et Moyen-Orient : Israël. Soit cinq représentants pour l’Asie et un seul représentant pour l’Afrique, l’Europe, l’Amérique et le Moyen-Orient. Mais tous les continents sont très loin de regrouper les mêmes populations. Il y a l’Asie /1 600 millions, puis l’Afrique 60 millions, le Canada 31 millions, le Moyen-Orient 9 millions. Dans cette évaluation, seule Hong Kong est prise en compte. Pas la Chine qui a donné priorité aux MNBC de détail.

L’approche spatiale confirme les conclusions de l’approche statistique globale. Le nombre de pays s’intéressant aux MNBC augmente et l’intérêt majoritaire est nettement en faveur des MNBC de détail. Mais, apport incontestable de l’approche spatiale par rapport à l’approche statistique, celui de donner un nom à ces pays, de les rattacher à un continent ou à une région, de regrouper d’autres informations, mettant en évidence un écosystème MNBC, des plus complexes et des plus diversifiés.

CONCLUSION GÉNÉRALE

Une révolution monétaire en marche, originale par la diversité des approches et des motivations. Une révolution avec un temps d’avance pour la Chine et le continent asiatique

Face aux développements et au succès des cryptoactifs, les MNBC sont devenues au cours du temps une des priorités des grands argentiers de la planète : les banquiers centraux, tous convaincus, à raison, que ces cryptoactifs représentaient hier déjà et aujourd’hui plus que jamais, un risque : celui de leur faire perdre un privilège auquel ils sont particulièrement attachés, celui de « battre monnaie », c’est-à-dire de la créer physiquement, et de la contrôler. Les MNBC sont la première étape de cette révolution qui devrait leur permettre de garder ce privilège. Mais la route sera longue si on veut que cette révolution soit complète, à savoir satisfaire à deux fonctions essentielles : celle d’une MNBC de détail, en voie de réalisation, et celle d’une MNBC de gros, la plus difficile à officialiser où presque tout reste à faire.

Cette étude montre que, concernant la MNBC de détail, tous les indicateurs laissent penser qu’elle devrait se généraliser, malgré des approches et des motivations très différentes, horizon 2027-2030. Par contre, concernant les MNBC de gros, les mêmes experts, ceux qui se projettent horizon 2030, se projettent en 2050 pour les MNBC. Cette étude montre également l’avance prise sur cette thématique, ce que l’on appelle « le temps d’avance », par la Chine, entrainant dans son sillage le continent asiatique. Ce qui ne peut qu’avantager, demain, le e.yuan par rapport au e-dollar ou encore par rapport au e-euro.

ÉLÉMENTS BIBLIOGRAPHIQUES

- Aglietta Michel/ Valla Natacha. « Le futur de la monnaie », Ed. Odile Jacob 2021.

- de Boissieu Christian. Les monnaies numériques des banques centrales : où en est-on ? Où va-t-on ? PCNS, Policy Brief, 19-23, avril 2023.

- de Sèze Nicolas. « Monnaies numériques de banque centrale : une mise en perspective des travaux à travers le monde », Revue d’Économie Financière 2023, numéro 149, pages 91- 105.

- Finances et Développement (FMI). « La révolution des monnaies ». Septembre 2022.

- Neel Metha, Adi Agashe, Parth Detroja. « Blockchain, bulle ou révolution ? ». Ed. Deboek, 2021.

- Politique Internationale. Dossier spécial : « Le billet de banque face aux nouvelles monnaies », numéro 170, 2020 -2021.

- Politique internationale. Dossier spécial : « Des monnaies et des hommes », numéro 150.

- VEDIE Henri-Louis - « Un système monétaire international confronté au succès des cryptomonnaies, cherchant à rebondir en proposant une monnaie digitale de banque centrale ». PCNS, Policy Brief 12 -23, mars 2022.

- VEDIE Henri-Louis- « le bitcoin, une monnaie virtuelle spéculative, pas une alternative à la monnaie centrale ». PCNS, Policy Brief, mai 2021.

- VEDIE Henri-Louis. « Les cryptomonnaies, unités de compte ou monnaie cryptée : le cas du bitcoin et de la Libra ». PCNS, Policy Brief, novembre 2019.

--------------------------------------------------

1. Christian de Boissieu : « Les monnaies numériques des banques centrales : où en est-on ? Où va-t-on ? ». Policy Center for the New South, Policy Brief, 19-23.

2. Nicolas de Sèze : « Monnaies numériques de banque centrale : une mise en perspective des travaux à travers le monde ». Revue d’économie financière 2023, numéro 23, pp. 91-105.